Lunedì 23 marzo 2020: l’indice S&P500 americano tocca il livello più basso del crollo iniziato il 20 febbraio 2020, al principio della pandemia da coronavirus. Il paniere delle 500 aziende più capitalizzate a stelle e strisce tocca un ribasso poco inferiore al 35%, per poi iniziare immediatamente il proprio recupero, in parte sospinto dalle nuove immissioni di liquidità effettuate da banche centrali e governi.

Volatilità e memo finanziario

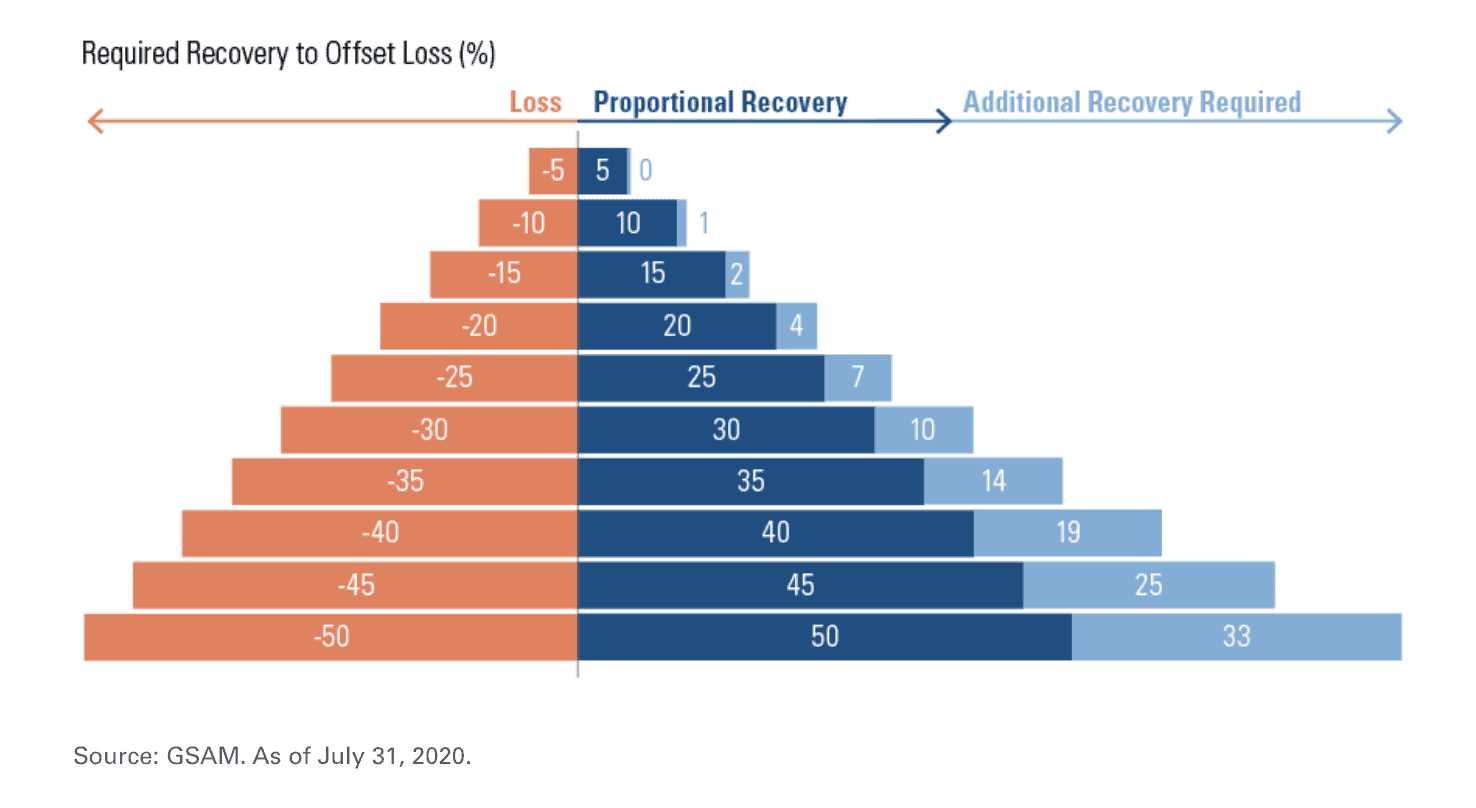

Come evidenziato dagli esperti di Goldman Sachs Asset Management, “per recuperare completamente una perdita del -35%, un portafoglio deve successivamente restituire un + 35% e quindi un ulteriore + 14%”.

Dai 3380 punti del 20 febbraio, il principale indice di Wall Street ha perso oltre il 32%, toccando quota 2290 (23 marzo). Da marzo ad oggi, l’S&P500 ha recuperato con facilità un +32% (raggiungendo così i 3022 punti), cui dovrà però aggiungersi un altro 12% circa per tornare ai suoi livelli iniziali pre crollo.

Fonte grafico: Goldman Sachs Asset Management

“Lo sforzo per il recupero da grandi perdite è sempre elevato” hanno proseguito gli esperti di GSAM. In un mondo a tassi a zero e a velocità variabili, le attività a rischio possono essere ancora interessanti, ma solo se abbinate con una certa consapevolezza: “i portafogli assemblati in modo consapevole possono aiutare a ridurre la volatilità, alleggerendo il gap di recupero”.

La scelta di una strategia multi-asset

Una strategia di tipo multi-asset può aiutare l’investitore a conciliare obiettivi di rendimento e crescita, grazie a un approccio globale, selettivo e dinamico.

La scelta delle classi di attivo (azioni, obbligazioni e alternativi) di differente provenienza geografica permette un elevato livello di ripartizione del rischio e diversificazione dei rendimenti.

“Di fronte a sfide senza precedenti” hanno quindi aggiunto gli esperti, “una accorta diversificazione, il dinamismo e la gestione del rischio sono indispensabili alla generazione di reddito”.

Scopri di più sulla strategia Multi-asset di GSAM